Praxisleitfaden: Kosten sparen mit elektronischen Rechnungen

Umfragen zufolge drucken fast drei Viertel aller mittelständischen Unternehmen ihre Rechnungen immer noch aus und stecken sie erst ins Kuvert und dann in den Briefkasten. Die Gründe sind vielfältig. Teilweise herrscht noch die Meinung vor, Rechnungen digital auszugeben, zu versenden und zu archivieren sei zu kompliziert.

Das war früher tatsächlich so, weil Onlinerechnungen zwingend eine elektronische Signatur aufweisen mussten, sonst waren sie nicht vorsteuerabzugsfähig. Mit Einführung des Steuervereinfachungsgesetzes von 2011, mit dem die EU-Richtlinie 2010/45/EU umgesetzt wurde, sind elektronische Rechnungen und klassische Papierrechnungen gleichgestellt. Das bedeutet unter anderem, dass eine qualifizierte Signatur beim elektronischen Rechnungsversand keine Pflicht mehr ist.

Vorteile der E-Rechnung

Elektronische Rechnungen (E-Rechnungen) werden auf elektronischem Weg erstellt, übermittelt und empfangen. Das bietet Vorteile: Man spart Zeit und Material, weil Rechnungen nicht mehr ausgedruckt, gefaltet, in den Briefumschlag gesteckt und zur Post oder zum nächsten Briefkasten gebracht werden müssen. Per E-Mail versandte Rechnungen sind zudem schneller beim Kunden als per konventioneller Post.

Das verkürzt den Zeitraum bis zum Zahlungseingang. Auch ökologisch bieten E-Rechnungen Vorteile: Es wird weniger Papier, Tinte oder Toner verbraucht und weniger CO2 respektive Ozon ausgestoßen. E-Rechnungen lassen sich zudem im Computer per Suchbefehl schneller finden als in einem Ordner abgelegte Papierbelege.

Untersuchungen zufolge liegen die Einsparpotenziale zwischen 1,50 Euro für Papier, Porto, Druck etc. und 11 Euro pro Rechnung, wenn man die Lohnkosten hinzuzählt. Letztere lassen sich allerdings nur dann einsparen, wenn neben der Erstellung, Versendung, Übermittlung und Annahme auch die weitere Verarbeitung einer Rechnung vollständig digital und automatisiert abläuft. Das hilft, Tippfehlern vorzubeugen, die später zu unnötigen Suchanfragen und Mehrarbeit führen.

Auch die Ablage und Archivierung ist einfacher: Digitale Rechnungen brauchen weniger Platz, vergilben nicht und bleichen nicht aus innerhalb der meist zehnjährigen Aufbewahrungsfrist. Allerdings besteht eine gewisse Gefahr des „digitalen Ausbleichens“: Ob nämlich in einem speziellen Datenformat abgelegte E-Rechnungen auch nach zehnjähriger Aufbewahrungsfrist oder bei einem Softwarewechsel noch problemlos angezeigt werden können, ist aufgrund von Inkompatibilitäten und immer schnelleren Produktzyklen von Hard- und Software keineswegs sichergestellt.

Worauf man bei E-Rechnungen achten sollte

Für Rechnungen gelten – ganz gleich, ob sie in Papierform oder in elektronischer Form im Unternehmen eingehen oder dieses verlassen – dieselben Vorgaben: Die Rechnung muss alle in § 14 Abs. 4 UStG (Umsatzsteuergesetz) geforderten Rechnungsangaben enthalten, damit sie vorsteuerabzugsfähig ist: Rechnungsnummer, Leistungsbeschreibung, Leistungsdatum und weitere Angaben. Darüber hinaus müssen elektronische Rechnungen weitere Voraussetzungen erfüllen.

So muss der Rechnungsempfänger der elektronischen Rechnung zustimmen, wobei dies keiner Schriftform bedarf. Es genügt, wenn der Empfänger elektronische Rechnungen akzeptiert und das Verfahren damit stillschweigend billigt. E-Rechnungen müssen ferner in einem elektronischen Format (z. B. PDF, XML, IDoc oder Edifact) ausgestellt, gesendet, empfangen und verarbeitet werden, zugleich aber auch für Menschen lesbar sein.

Ferner müssen die Authentizität und die Integrität der Rechnung garantiert sein. Authentizität bedeutet, dass die Echtheit der Herkunft der Rechnung nachgewiesen werden kann. Mit Integrität ist gemeint, dass das Rechnungsoriginal unversehrt bleibt, also nach dem Versand nicht mehr verändert werden kann.

Das kann man beispielsweise über eine qualifizierte elektronische Signatur im Sinne des Signaturgesetzes, mittels elektronischen Datenaustauschs, z. B. EDI (Electronic Data Interchange), oder innerbetrieblicher Kontrollverfahren gewährleisten.

Letzteres liegt in der Verantwortung des Unternehmens und ist in der Regel bereits dann erfüllt, wenn ein Mitarbeiter digitale Eingangsrechnungen mit vorhandenen geschäftlichen Unterlagen abgleicht (Bestellung, Auftrag, Lieferschein etc.) und auf Plausibilität prüft. Übermitteln lassen sich elektronische Rechnungen per E-Mail als Anhang, per Computer-Telefax oder Fax-Server, per Web-Download oder per Geschäftsdatenaustausch-Standard EDI.

ZUGFeRD-Standard rationalisiert Prozesse

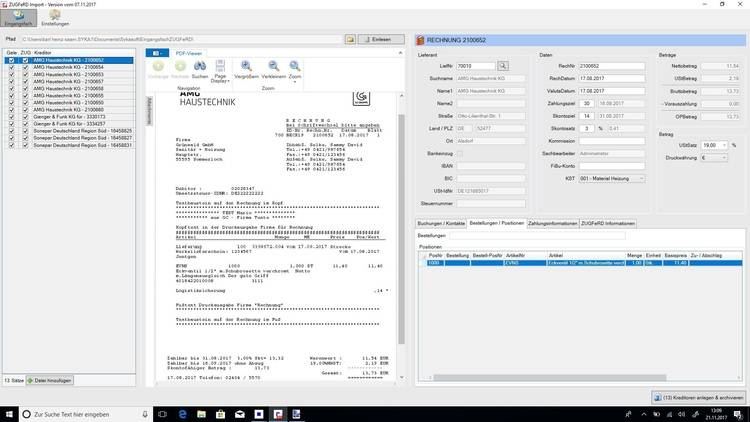

Basieren elektronische Rechnungen auf standardisierten Formaten, kann der Empfänger daraus für ihn relevante Rechnungsdaten extrahieren. Deshalb haben im Juni 2014 das Bundeswirtschaftsministerium und Bundesinnenministerium ein neues Standardformat vorgestellt, den sogenannten „ZUGFeRD“-Standard für elektronische Rechnungen.

Auf diesem Standard basierende Rechnungsdateien bestehen aus einem speziellen, für Menschen lesbaren und ISO-zertifizierten PDF/A-3-Archivierungsformat, in das zusätzlich maschinenlesbare Daten im XML-Format eingebettet sind.

Darin enthaltene Informationen wie Absenderfirma, Rechnungsnummer, Datum, Betrag etc. können von Programmen zur Weiterverarbeitung automatisch ausgelesen und weiterverarbeitet werden. So lässt sich beispielsweise die Rechnungskontrolle automatisieren, indem Bestellungen mit Lieferscheinen, Bestellpreise mit Rechnungspreisen abgeglichen und eventuelle Abweichungen angezeigt werden.

Je höher die Automatisierungsanforderungen sind, desto höher sind allerdings auch die technischen Anforderungen an das ZUGFeRD-Format. Unterschieden werden drei Varianten (ZUGFeRD Basic, Comfort und Extended), die unterschiedliche Automatisierungsmöglichkeiten für die Bereiche Rechnungsprüfung, -buchung, -zahlung etc. bieten.

Das ZUGFeRD-Hybridformat wurde vom Forum elektronische Rechnung Deutschland (FeRD) als allgemeingültiges Standardformat für elektronische Rechnungen entwickelt, das für die geforderte Langzeitarchivierung geeignet ist und damit eine GoBD-konforme Archivierung von Rechnungen ermöglicht.

Die seit 1. Januar 2015 geltenden „Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff“ (GoBD) regeln die Anforderungen an die Buchführung und die Aufbewahrung von steuerrechtlich relevanten elektronischen Daten und Papierdokumenten sowie den elektronischen Datenzugriff der Finanzverwaltung im Rahmen von Außenprüfungen.

Dank maschineller Auswertbarkeit des ZUGFeRD-Formats lassen sich Arbeitsabläufe vereinfachen, womit es mittel- bis langfristig tatsächlich zu einem „Zugpferd“ der Digitalisierung in den Unternehmen werden kann. Allerdings setzt dies voraus, dass alle relevanten Funktionen und Programme in der Prozesskette (Rechnungsprüfung, Buchung und Überweisung etc.) dieses Datenformat verarbeiten können.

Das ist inzwischen bei den meisten SHK-Branchenprogrammen der Fall (z. B. von Hottgenroth, KWP, shm-Software, Sykasoft, Taifun etc.), wobei jeweils unterschiedliche ZUGFeRD-Varianten und damit Automatisierungsmöglichkeiten unterstützt werden.

Was bei der Archivierung zu beachten ist

Aus umsatzsteuerrechtlichen Gründen sind sowohl digitale als auch Papierrechnungen mindestens zehn Jahre unveränderbar aufzubewahren. Unveränderbar bedeutet, dass jederzeit auf den Originalzustand geschlossen werden kann. Das setzt jedoch ineinander greifende Arbeitsabläufe, Kontrollmechanismen, Hard- und Softwaresysteme voraus. Elektronische Rechnungen müssen dabei als digitale Originaldokumente unverändert elektronisch aufbewahrt werden. Ein Ausdruck genügt nicht.

Dient eine dazugehörige E-Mail lediglich als Transportmedium, muss sie nicht mitarchiviert werden. Die Lesbarkeit der E-Rechnung muss über den gesamten Aufbewahrungszeitraum gewährleistet sein. Das bedeutet, dass E-Rechnungen auch nach zehnjähriger Aufbewahrungsfrist oder beispielsweise nach einem Buchhaltungssystem-Wechsel mit einem geeigneten Programm lesbar sein müssen. Bewährt hat sich dabei das PDF/A-Format, das ist eine ISO-genormte Variante des PDF-Formats zur Langzeitarchivierung digitaler Dokumente.

Auch bei der Digitalisierung und anschließenden Archivierung von Papierrechnungen sind besondere Vorgaben zu beachten: So können eingehende Papierrechnungen nur unter bestimmten Voraussetzungen digitalisiert (gescannt) und aufbewahrt werden.

Das Verfahren zur Digitalisierung und Aufbewahrung von Papierrechnungen muss ferner den Grundsätzen zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff (GoBD) entsprechen und damit elektronisch unveränderbar und dauerhaft les- und auswertbar sein sowie für Steuerbehörden revisionssicher archiviert werden.

Nur wenn diese Voraussetzungen erfüllt sind, dürfen Papierdokumente, die nicht im Original aufzubewahren sind, nach dem Einscannen vernichtet werden, um eine doppelte Datenhaltung zu vermeiden. Ferner sollte man das Scannen reglementieren: „er ist verantwortlich, was wird wann und wie gescannt etc.?

Diese Pflichtangaben müssen in jeder Rechnung stehen

- Name und vollständige, korrekte Anschrift des Leistungsgebers sowie des Leistungsempfängers

- Exakte Angaben über die Menge und Bezeichnung gelieferter Produkte respektive Art und Umfang einer Dienstleistung

- Termin der Lieferung oder Leistung: z. B. Ausstellungsdatum des Lieferscheins, aber auch Kalendermonat genügt

- Gegebenenfalls nach Steuersätzen aufgeschlüsselte Nettobeträge

- Die jeweils darauf entfallenden Mehrwertsteuerbeträge

- Gegebenenfalls auf den Rechnungsbetrag gewährte Rabatte oder Skonti etc.

- Das Ausstellungsdatum (Rechnungsdatum)

- Einmalig vergebene Rechnungsnummer, die zusätzlich aus Buchstaben (z. B. Kunde) und Ziffern (z. B. Jahr) bestehen kann

- Steuernummer oder Umsatzsteuer-Identifikationsnummer des Ausstellers

Fazit

Elektronische Rechnungen sparen nicht nur Porto-, Druck- und Papierkosten, sie können auch Arbeitsprozesse optimieren. Dennoch stoßen E-Rechnungen teilweise auf Akzeptanzprobleme. Insbesondere ältere Kunden bevorzugen die vertraute Papierrechnung. Im B2B-Bereich sind E-Rechnungen dagegen mittlerweile Standard.

Wie hoch der Rationalisierungs- und Einspareffekt ist, hängt jedoch entscheidend davon ab, ob der Empfänger die Rechnungsdaten digital übernehmen und weiterverarbeiten kann. Das ZUGFeRD-Format wird bisher nur von einem Teil der ERP- und Buchhaltungsprogramme unterstützt. Zu einem „Zugpferd“ der Digitalisierung kann das Datenformat jedoch nur dann werden, wenn alle Beteiligten „mitziehen“.

Dieser Artikel von Marian Behaneck ist zuerst erschienen in SBZ Ausgabe: 08-2018.

E-Rechnungen auf einen Blick

- Seit dem 1. Juli 2011 benötigen E-Rechnungen keine qualifizierte elektronische Signatur mehr.

- Durchläuft die E-Rechnung ein innerbetriebliches Kontrollverfahren (Datenabgleich, Plausibilität) ist sie dennoch vorsteuerabzugsfähig.

- Die Einsparpotenziale liegen zwischen 1,50 Euro (Materialkosten) und 11 Euro (zzgl. Lohnkosten) pro Rechnung.

- Auf standardisierten Formaten basierende E-Rechnungen (z. B. ZUGFeRD) kann der Empfänger digital weiterverarbeiten.

- Dadurch lassen sich E-Rechnungen direkt ins System buchen, prüfen und automatisch freigeben, was Lohnkosten einspart.

- E-Rechnungen müssen in digitaler Form archiviert werden und auch nach zehn Jahren lesbar sein.

Definitionen

EDI (Electronic Data Interchange): 1. Datenübermittlungsverfahren für den Austausch digitaler Daten zwischen IT-Anwendungen. 2. Unternehmensübergreifender Austausch von Geschäftsdaten über standardisierte Formate und genormte Verfahren.

Elektronische Signatur: Sie ist ein mit digitalen Informationen verknüpfter Datensatz, mit dem sich Signatur-Ersteller identifizieren können und Empfänger die Integrität der signierten Daten prüfen können. Bei einer qualifizierten elektronischen Signatur nach deutschem Signaturgesetz wird die Signatur mit einer sicheren Signaturerstellungseinheit erstellt.

GoBD (Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff): Die GoBD regeln die Anforderungen an die Buchführung und die Aufbewahrung von steuerrechtlich relevanten elektronischen Daten und Papierdokumenten sowie den elektronischen Datenzugriff der Finanzverwaltung im Rahmen von Außenprüfungen.

PDF/A (Portable Document Format): Plattformübergreifendes Archivierungsformat für digitale Dokumente mit mehreren Spezifikationen (A-1 bis A-3). ZUGFeRD basiert auf dem PDF/A-3-Datenformat, in dem sowohl maschinenlesbare Daten im XML-Format hinterlegt sind als auch eine für Menschen lesbare und archivtaugliche PDF-Ausgabe der Rechnung.

XML (eXtensible Markup Language): Plattformübergreifendes Datenformat, mit dem hierarchisch strukturierte Textdateien unabhängig von der Programmiersprache der beteiligten IT-Systeme ausgetauscht werden können.

ZUGFeRD (Zentraler User Guide des Forums elektronische Rechnung Deutschland): ist ein einheitliches Datenformat für elektronische Rechnungen. Damit lassen sich Rechnungsdaten in strukturierter Weise in einer PDF-Datei übermitteln, auslesen und verarbeiten.