Was wird nach dem Brexit aus der Rechtsform Limited?

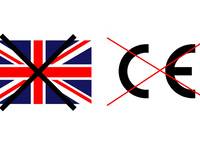

Handwerker, die ihr Unternehmen in der Rechtsform einer britischen Limited gegründet haben, müssen sich überlegen, wie sie nach dem Brexit weiterverfahren wollen, denn ab 2021 gehen das Vereinigte Königreich und die EU endgültig getrennte Wege. Bis dahin gelten zwar die bisherigen Regeln übergangsweise weiter, danach sieht es aber voraussichtlich düster aus. Was also tun?

Auch, wenn es aktuell still um den Brexit geworden ist: Der Austritt Großbritanniens aus der EU ist beschlossene Sache. Einigen sich die Unterhändler nicht bis zum Jahresende auf gemeinsame künftige Handelsregeln, dürfte ein harter Brexit gesetzt sein.

Damit ändert sich allerdings auch einiges für Unternehmer, die ihren Betrieb als sogenannte Limited führen – eine Rechtsform, die bis zum Brexit-Votum aus verschiedenen Gründen sehr attraktiv war. Das galt vor allem für viele kleine Betriebe, aber auch Großunternehmen wie die Drogeriekette Müller, das soziale Netzwerk StudiVZ firmieren noch als Limited. Auch die mittlerweile insolvente Air Berlin war eine Limited.

Was bedeutet die Rechtsform Limited?

Eine Limited, genauer gesagt eine Private Limited Company by shares (abgekürzt Ltd.), ist die beliebteste Rechtsform in Großbritannien. Sie ist eine Kapitalgesellschaft, was bedeutet, dass ihre Gesellschafter nicht persönlich haften. Ihr größter Vorteil: Es gibt kein Mindestkapital. So kann man eine Ltd. ab einem britischen Pfund Mindesteinlage gründen und die Haftung auf eben jene Einlage begrenzen. Es braucht auch keine notarielle Beglaubigung, lediglich einen Geschäftsführer (Director), einen Schriftführer sowie den Eintrag ins britische Handelsregister. Der größte Nachteil der Rechtsform: Das Unternehmen muss in Großbritannien gegründet werden.

Betriebe mit ihrer Haupttätigkeit in Deutschland können die britische Gesellschaftsform wählen und gleichzeitig ihren Verwaltungssitz hierzulande haben. Möglich macht das die Niederlassungsfreiheit in der EU. Zum 1. Januar 2018 bestanden laut Statistik der IHK München 30.000 Gesellschaften der Rechtsform Limited in Deutschland. Hiervon sind in etwa 8.000 bis 10.000 mit ihrem effektiven Verwaltungssitz nach Deutschland gezogen

Was passiert nach dem Brexit?

Auf dem Papier wurde der Brexit am 31. Januar 2020 vollzogen. Seitdem gelten Übergangsregeln. Diese sind noch bis zum 31. Dezember 2020 in Kraft, sofern es kein Abkommen zwischen dem Vereinigten Königreich und der EU gibt, das die Niederlassungsfreiheit beibehält. Danach sieht es aktuell nicht aus. Das bedeutet: Bei einem harten Brexit würde die Gesellschaftsform der Limited in Deutschland nicht mehr anerkannt. Da sie aber nicht automatisch die strengen Vorgaben einer GmbH erfüllt, würde sie wie eine Personengesellschaft (Gesellschaft bürgerlichen Rechts, offene Handelsgesellschaft oder ein Einzelkaufmann) behandelt. Das Problem: Damit haften die Gesellschafter automatisch persönlich und unbeschränkt für alle Verbindlichkeiten der Ex-Limited.

Ist die Umwandlung der Limited in eine Kapitalgesellschaft möglich?

Ja, eine solche Umwandlung in eine Kapitalgesellschaft ist auf unterschiedlichen Wegen möglich, aber alles andere als umkompliziert. Beim sogenannten Asset Deal werden alle Vermögenswerte einzeln auf die neue Gesellschaft übertragen. Das Problem sind dabei die bestehenden Gesellschaftsschulden: Denn im Moment des Brexit haftet der Gesellschafter bzw. haften die Gesellschafter für die vor dem Austritt entstandenen Schulden persönlich. Eine Übertragung dieser Verbindlichkeiten auf die neue GmbH oder Unternehmergesellschaft (UG) ist nur mit Zustimmung der Gläubiger möglich. Auch werden auf diesem Weg in der Regel stille Reserven aufgelöst und besteuert. Zu guter Letzt ist die Übertragbarkeit von Vertragsbeziehungen ebenfalls nicht so ohne weiteres erlaubt.

Die aufwändigere Alternative wäre die Gründung einer deutschen GmbH mit einer anschließenden grenzüberschreitenden Verschmelzung der Limited auf die GmbH. Der Nachteil: Die Kosten für die Notar- und Gerichtskosten, unter anderem die Anerkennung durch den englischen High Court. Auch der Dokumentationsaufwand ist enorm: So benötigt ein Unternehmer zum Beispiel zweisprachige Verschmelzungspläne, Verschmelzungsberichte und Beurkundungen. Die Kosten hierfür schätzen Experten auf einen gut fünftstelligen Eurobetrag. Kommt noch die Mindesteinlage von 25.000 Euro hinzu, ist das besonders für kleine Handwerksbetriebe nicht stemmbar – hatten sie sich doch gerade wegen des geringen Aufwands und niedriger Kosten für die Limited entschieden.

Zwar hat die Bundesregierung das Umwandlungsgesetz mittlerweile geändert, danach sind jetzt auch grenzüberschreitende Verschmelzungen mit deutschen Personengesellschaften möglich. Allerdings ist bei dieser Möglichkeit noch nicht klar, ob das englische Recht mitspielt. Das sieht grenzüberschreitende Verschmelzungen nur mit Kapitalgesellschaften (AG, GmbH, KGaA) vor.

Mit der Limited nach Irland umziehen?

Findige Steuerexperten bringen das Nachbarland Irland ins Spiel: Auch hier gibt es die Rechtsform Limited, ebenfalls mit ohne Mindesteinlage. Es ist grundsätzlich möglich, eine irische Limited mit einer britischen Limited zu verschmelzen. Den Verwaltungssitz (und die Besteuerung) könnte der Betrieb wie gehabt in Deutschland beibehalten, da Irland weiterhin EU-Mitglied bleibt. Allerdings braucht es hier Steuerexperten bzw. Anwälte mit Kenntnissen in britischem und irischem Recht.

Ein Goodie der irischen Ltd. wäre der Körperschaftsteuersatz. Er ist mit 12,5 Prozent extrem niedrig. In dessen Genuss zu kommen, ist jedoch nicht so einfach. Diese Variante setzt nämlich voraus, dass der Geschäftsführer der irischen Ltd die Geschäfte aus Irland führt. Hier lautet die Frage also eher: Wollen Sie nach Irland auswandern?

Verwaltungssitz nach Großbritannien verlegen?

Eine zunächst eher unkompliziert erscheinende Variante wäre es, den Verwaltungssitz von Deutschland nach England zurückzuverlegen. Hierzulande würde dann lediglich eine Betriebsstätte verbleiben. Damit unterliegen sämtliche Gewinne allerdings dem britischen Steuerrecht. Dann gilt es natürlich, einen guten Steuerberater vor Ort zu finden. Diese Alternative ist also vor allem dann zu empfehlen, wenn Sie über über entsprechendes „Vitamin B“ verfügen.

Fazit: Jede Variante hat ihre Vor- und Nachteile, die es im Einzelfall gegeneinander abzuwägen gilt. Inhaber einer britischen Limited, die es vermeiden wollen, dass ihr Betrieb zwangsweise in eine Personengesellschaft umgewandelt wird, sollten sich schnellstens mit einem Spezialisten für deutsches und britisches Recht zusammensetzen. Denn die Uhr tickt und die Frist läuft am 31. Dezember 2020 ab.

Hinweis: Die Informationen wurden nach bestem Wissen und Gewissen zusammengestellt, ersetzen jedoch keinesfalls eine Beratung bei einem Rechts- oder Steuerexperten.